Un informe de Flujo de Caja desvela una radiografía pormenorizada de las transacciones de efectivo en el seno de una entidad económica a lo largo de un período contable específico.

Este documento proyecta la habilidad de una organización para mantener sus operaciones, tanto a corto como a largo plazo, apoyándose en la cuantía de efectivo que fluye hacia ella y se aleja de su órbita financiera.

La Misión Intrínseca de un Informe de Flujo de Caja

Resulta imperativo destacar que el Flujo de Caja difiere de las utilidades netas, de ahí que comúnmente se interprete el informe de Flujo de Caja en conjunción con otros instrumentos financieros.

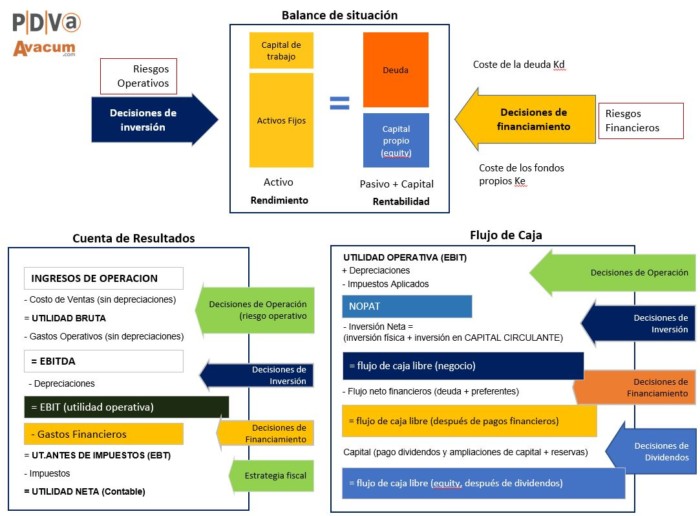

Los informes de Flujo de Caja se estructuran en tres segmentos primordiales: (ver figura)

- Las actividades operativas detallan la corriente de efectivo que se origina cuando la empresa entrega sus bienes y servicios ordinarios, incorporando tanto ingresos como desembolsos.

- Las actividades de inversión abarcan la corriente de efectivo resultante de la compra o venta de activos empleando efectivo libre, excluyendo deudas. Esto incluye, habitualmente, activos tangibles como bienes raíces y vehículos, así como activos intangibles, como patentes.

- Las actividades de financiamiento develan el flujo de caja inherente a la financiación, sea a través de endeudamiento o de capital. De forma ideal, el flujo de caja de las operaciones debería regularmente superar las utilidades netas. Un Flujo de Caja positivo sanciona la solidez financiera de una entidad y su capacidad de promover la expansión de sus operaciones.

El Proceso de Cálculo

Dos metodologías comunes son empleadas para calcular y confeccionar la sección de Actividades Operativas en los informes de Flujo de Caja.

Método Directo El primer procedimiento empleado para el cálculo de esta sección se denomina método directo, fundamentado en la información transaccional que impacta el efectivo durante el período.

En el cálculo de la sección de operaciones mediante el método directo, se agregan todas las entradas de efectivo generadas por actividades operativas y se sustraen todas las salidas de efectivo que estas actividades ocasionan.

Método Indirecto La segunda modalidad para estructurar la sección de operaciones es el método indirecto. Este método se apoya en el sistema de contabilidad de acumulación, donde los ingresos y gastos se registran en momentos diferentes a los flujos de efectivo, generando divergencias entre el Flujo de Caja de Actividades Operativas y las utilidades netas.

En lugar de sistematizar datos transaccionales, como lo hace el método directo, el contador comienza con la cifra de utilidades netas contenida en el Estado de Resultados, y realiza ajustes para deshacer el impacto de los registros de acumulación efectuados durante el período.

En esencia, el contador convierte las utilidades netas en efectivo real, llevando a cabo un proceso de reconocimiento de gastos no monetarios durante el período del Estado de Resultados. Los más habituales y constantes de estos son la depreciación, que representa la disminución del valor de un activo con el tiempo, y la amortización, que corresponde a la distribución de pagos a lo largo de varios periodos.

Interpretando un Informe de Flujo de Caja

Los informes de Flujo de Caja tienen el poder de desvelar en qué etapa se halla una empresa: si se trata de una startup en acelerado crecimiento o de una empresa madura y rentable. Asimismo, pueden indicar si una entidad empresarial se encuentra en un estado de transición o en vías de declive.

Como gestor, podría examinar un informe de Flujo de Caja con la finalidad de comprender cómo su departamento específico contribuye a la salud y la prosperidad de su organización, utilizando dicha información para adecuar las acciones de su equipo. El Flujo de Caja también puede ejercer influencia en decisiones internas, como la formulación de presupuestos o la contratación (o despido) de empleados.

Tipos de Flujo de Caja

El Flujo de Caja generalmente se expone en términos de positivo o negativo.

Positivo denota que una empresa recibe más efectivo de lo que desembolsa durante un período específico. Esto representa una situación óptima, dado que tener un superávit de efectivo permite a la empresa reinvertir en sí misma y en sus accionistas, amortizar deudas y explorar nuevas vías de crecimiento. No obstante, un Flujo de Caja positivo no siempre se traduce en utilidades. Es viable que una empresa sea rentable sin necesariamente poseer un Flujo de Caja positivo y viceversa.

Negativo revela que las salidas de efectivo superan a las entradas durante un período determinado, aunque no necesariamente implica que las utilidades se hayan disipado. Un Flujo de Caja negativo puede originarse a partir de una discrepancia entre gastos e ingresos, un desbalance que urge rectificar de inmediato. Además, el Flujo de Caja negativo puede ser resultado de una estrategia empresarial destinada a expandirse e invertir en el crecimiento futuro. En tal sentido, es fundamental analizar las variaciones en el Flujo de Caja de un período a otro, lo cual puede ilustrar el rendimiento general de la empresa.

Enfoque Empresarial: Flujo de Caja vs. Utilidades

La distinción primordial entre el Flujo de Caja y las utilidades radica en que, mientras que las utilidades reflejan la cantidad de dinero remanente después de sufragar todos los gastos, el Flujo de Caja representa el flujo neto de efectivo que ingresa y sale de un negocio.

Tanto las utilidades como el Flujo de Caja poseen su relevancia. En calidad de gestor, es esencial comprender ambas métricas y cómo se relacionan si se desea evaluar la salud financiera de una entidad.

Es plausible, por ejemplo, que una empresa sea rentable y cuente con un Flujo de Caja negativo, lo que dificultaría la capacidad para cubrir sus gastos, expandirse y crecer. Igualmente, una entidad con un Flujo de Caja positivo y un incremento en las ventas podría no ser necesariamente rentable, situación común en muchas startups y empresas en proceso de desarrollo.

Tanto las PYMES (pequeñas y medianas empresas) como las startups pueden enfrentar problemas de liquidez, aunque las razones y las circunstancias pueden variar. A continuación, se describen algunos de los problemas de liquidez comunes que estas empresas pueden enfrentar:

Problemas comunes de liquidez en las PYMES

- Falta de capital de trabajo: Las PYMES a menudo tienen dificultades para mantener suficiente capital de trabajo para cubrir sus gastos operativos diarios, lo que puede llevar a problemas de liquidez.

- Cuentas por cobrar: Cuentas por cobrar: Los retrasos en los pagos por parte de los clientes pueden afectar la liquidez de la empresa, ya que pueden no contar con suficiente efectivo para financiar sus operaciones.

- Inventario excesivo: Mantener un inventario excesivo puede atar el capital y dificultar la disponibilidad de efectivo. La gestión ineficiente del inventario es un problema común.

- Deudas a corto plazo: Las obligaciones de deudas a corto plazo pueden convertirse en una carga si no se pueden pagar a tiempo, lo que podría resultar en problemas de liquidez.

- Variaciones estacionales: Algunas PYMES pueden experimentar fluctuaciones estacionales en sus ingresos, lo que puede hacer que la liquidez sea un desafío durante ciertas épocas del año.

Problemas comunes de liquidez en startups

- Quema de efectivo: Las startups a menudo operan con pérdidas iniciales mientras intentan crecer y expandirse. La quema de efectivo puede generar problemas de liquidez si no se logra obtener financiamiento adicional.

- Dependencia de inversores: Las startups suelen depender de inversores para financiar sus operaciones iniciales. Si las inversiones se retrasan o no se materializan como se esperaba, puede haber problemas de liquidez.

- Costos imprevistos: Las startups pueden enfrentar costos inesperados relacionados con problemas técnicos, regulaciones inesperadas o cambios en el mercado, lo que puede afectar su liquidez.

- Falta de ingresos recurrentes: Las startups a menudo luchan por generar ingresos recurrentes en las primeras etapas, lo que puede hacer que la liquidez sea incierta.

- Presión para el crecimiento rápido: En muchos casos, las startups enfrentan presión para crecer rápidamente, lo que puede llevar a inversiones rápidas de capital y, en última instancia, problemas de liquidez si el crecimiento no es sostenible.

Para abordar estos problemas de liquidez, tanto las PYMES como las startups pueden considerar diversas estrategias, como la gestión eficiente del flujo de efectivo, la renegociación de plazos de pago con proveedores, la búsqueda de financiamiento adicional a través de préstamos o inversores, y la planificación financiera a corto y largo plazo. La gestión financiera cuidadosa y la planificación son esenciales para asegurarse de que la empresa tenga suficiente liquidez para funcionar de manera efectiva y enfrentar desafíos financieros.

Ejemplo

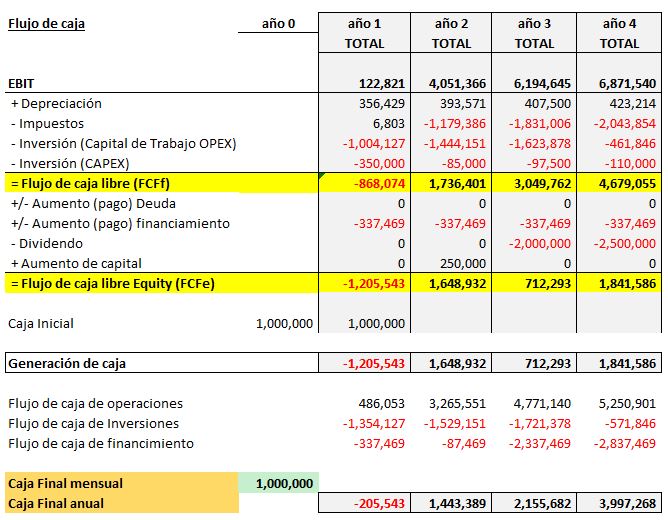

Flujo de caja de operaciones en el año 1 genera 451,133, Flujo de caja de Inversion es en el año 1 genera -1,354,127, Flujo de caja de financiamiento en el año 1 genera -67,494. Total generación de flujo de caja en el año 1, -970,487.

Si partimos de una caja inicial de 1,000,000 al final del periodo en al año 1 tendremos en caja 29,513.

Año 1

- flujo de caja:

- de actividades operativas, (451,133) Positivo

- de actividades de inversión (-1,354,127) Negativo

- caja de actividades de financiamiento. (-67,494) Negativo

- flujo de caja Libre FCFf (negocio): -902,993 (negativo)

- flujo de caja Libre FCFe (Equity – capítal): -67,494 (negativo)

Referencias

Mas entradas del: Manual de Gestión administrativa para PYMES y STARTUPS | Finanzas y Contabilidad: ¿Cuál es la Diferencia?

WEB de interés; Finanzas corporativas en línea | Asesoramiento en finanzas corporativas | Harvard Business Review

Para una mayor información: Info@pdv-a.com | web: pdv-a.com | WhatsApp: +52.1.5525338703

Contenidos: info@akademiun.com | web: akademiun.com

Deja tu comentario