La crisis financiera de 2008 fue causada por la concesión de préstamos hipotecarios de alto riesgo a prestatarios con poca capacidad de pago, la expansión de la burbuja inmobiliaria, la sobrevaloración de los activos financieros y la falta de regulación adecuada de los mercados financieros.

EE.UU. tomó medidas para estabilizar la economía, como el rescate de instituciones financieras, la estimulación económica, la reforma regulatoria, la política monetaria y la ayuda a los propietarios de viviendas.

SVB, era un banco comercial enfocado en un sector específico y no estaba tan expuesto a los activos tóxicos como Lehman Brothers.

En cuanto a las medidas adoptadas por Biden, los reguladores de EE.UU. anunciaron un plan para proteger los depósitos de Silicon Valley Bank de California y del Signature Bank de Nueva York.

¿Qué provocó la crisis financiera de 2008?

La crisis financiera de 2008 fue provocada por una serie de factores interrelacionados que condujeron a un colapso en el mercado inmobiliario de los Estados Unidos y al contagio de problemas a otros mercados financieros. En primer lugar, hubo un aumento en la concesión de préstamos hipotecarios de alto riesgo a prestatarios con poca capacidad de pago, conocidos como “subprime”, que se vendieron como activos financieros complejos conocidos como “valores respaldados por hipotecas” (MBS, por sus siglas en inglés) y “colaterales de deuda” (CDO, por sus siglas en inglés).

Estos productos financieros complejos se comercializaron ampliamente en todo el mundo, pero no se evaluaron adecuadamente en términos de riesgo y calidad crediticia.

En segundo lugar, la expansión de la burbuja inmobiliaria en los Estados Unidos llevó a un aumento en los precios de las viviendas y a un aumento en la oferta de viviendas nuevas. Sin embargo, la oferta superó la demanda, lo que provocó una disminución en los precios de las viviendas y un aumento en las ejecuciones hipotecarias.

En tercer lugar, la sobrevaloración de los activos financieros se vio exacerbada por el uso excesivo de apalancamiento por parte de los bancos y otras instituciones financieras, lo que significa que tomaron grandes préstamos para invertir en activos. Cuando los valores respaldados por hipotecas y otros activos comenzaron a desvalorizarse, los bancos y otras instituciones financieras experimentaron grandes pérdidas y una falta de liquidez.

Finalmente, la falta de regulación adecuada de los mercados financieros, así como la falta de supervisión efectiva de las instituciones financieras, permitió que estas prácticas riesgosas continuaran y se propagaran a otros mercados. El colapso de Lehman Brothers en septiembre de 2008 fue el punto culminante de la crisis financiera, y su efecto de contagio provocó una grave recesión económica mundial.

¿Qué medidas tomó EE UU tomo en la crisis financiera del 2008?

El gobierno de los Estados Unidos implementó una serie de medidas y estrategias para tratar de estabilizar la economía y hacer frente a la crisis financiera de 2008. Algunas de estas medidas incluyeron:

- Rescate de instituciones financieras: El gobierno implementó un plan de rescate financiero de $700 mil millones conocidos como el Programa de Alivio de Activos en Problemas (TARP, por sus siglas en inglés) para ayudar a las instituciones financieras en peligro de quiebra.

- Estimulación económica: El gobierno implementó medidas de estímulo económico, incluyendo un paquete de gasto público de $787 mil millones y reducciones fiscales para estimular la economía.

- Reforma regulatoria: El gobierno aprobó la Ley Dodd-Frank de Reforma de Wall Street y Protección al Consumidor en 2010, que estableció nuevas regulaciones para las instituciones financieras y protegió a los consumidores de prácticas financieras engañosas.

- Política monetaria: La Reserva Federal de los Estados Unidos (Fed) redujo las tasas de interés a niveles históricamente bajos y lanzó una serie de programas de compra de bonos para proporcionar liquidez al mercado.

- Ayuda a los propietarios de viviendas: El gobierno lanzó un programa de modificación de préstamos hipotecarios conocido como HAMP para ayudar a los propietarios de viviendas a evitar la ejecución hipotecaria.

Estas medidas y estrategias ayudaron a estabilizar la economía y evitar una crisis financiera aún mayor, aunque el impacto de la crisis se sintió durante muchos años después

Diferencias entre SVB del Lehman Brothers

Son casos muy diferentes, mientras que el SVB era un banco comercial enfocado en un sector específico y no estaba tan expuesto a los activos tóxicos como Lehman Brothers, Lehman Brothers era un banco de inversión global con una gran exposición a los valores respaldados por hipotecas y otros activos de riesgo, lo que la llevó a sufrir graves consecuencias durante la crisis financiera de 2008.

En realidad, el caso SVB solo guarda una similitud con lo sucedido en 2008 con Lehman Brothers. En ambos casos, la falta de supervisión de los organismos competentes permitió demasiada holgura en sus operaciones. El resto es mala praxis en la búsqueda del mayor utilidad.

“Esto no es 2008”, ¿qué medidas ha adoptado Biden ante la crisis financiera?

Recientemente, el Departamento del Tesoro, la Reserva Federal (Fed) y la Corporación Federal de Seguro de Depósitos (FDIC) (Fondo de Garantía de Depósitos) anunciaron un plan para proteger los depósitos de Silicon Valley Bank de California y del Signature Bank de Nueva York.

Los reguladores de EEUU devolverán el 100% de sus depósitos a todos los clientes del Silicon Valley tras la quiebra del banco

La FDIC garantizará todos los depósitos de los clientes del banco y más allá incluso del límite legal de 250.000 dólares. El dinero que se usará para garantizar los depósitos de esas instituciones provendrá de un fondo de garantías al que contribuyen los bancos de EE UU. La portavoz de la Casa Blanca ha puesto énfasis en que ese dinero no saldrá del bolsillo de los contribuyentes.

El 90% de los depósitos del Signature Bank no están asegurados y el 20% de su capital está en criptodivisas

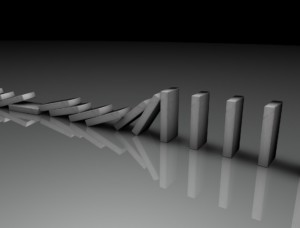

Esta decisión busca evitar el efecto contagio. Y es especialmente importante para la segunda ficha del dominó: el Signature Bank. El 90% de sus depósitos no están asegurados por la FDIC. Es un banco parecido al SVB, es decir, ha invertido mucho en startups tecnológicas y en criptomonedas. De hecho, el 20% de su capital está en criptodivisas.

Biden asegura que “harán lo necesario” para que la intervención del Silicon Valley Bank “no afecte a otros países”

Biden dijo que “los estadounidenses pueden estar tranquilos, el sistema financiero de Estados Unidos es seguro”, que “los depósitos están a salvo” y que “garantizarán” que “harán lo necesario para que esto no afecte a otros países”.

Si requiere servicios de asesoría en finanzas corporativas, contacta con: PDV-a.com

Referencias

The Federal Reserve System is the central bank of the United States | SBV: Silicon Valley Bank | Gestión de contenidos | Valoración de empresas online

Deja tu comentario